| Требование | Описание |

| Статус налогоплательщика | Налоговый резидент РФ |

| Наличие налогооблагаемых доходов | Официальная зарплата с удержанием 13% НДФЛ |

| Право на вычет | Имущественный, социальный, стандартный |

| Срок давности | Не более 3 лет с момента уплаты налога |

- Имущественные (покупка жилья, ипотека)

- Социальные (лечение, обучение, пенсионные взносы)

- Стандартные (на детей, для льготных категорий)

- Инвестиционные (по операциям с ценными бумагами)

| Тип вычета | Максимальная сумма |

| Имущественный | 2 млн рублей (260 тыс. к возврату) |

| Социальный | 120 тыс. рублей (15,6 тыс. к возврату) |

| Обучение детей | 50 тыс. рублей на каждого ребенка |

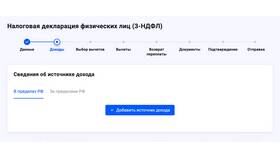

- Заполненная декларация 3-НДФЛ

- Справка 2-НДФЛ от работодателя

- Документы, подтверждающие право на вычет

- Заявление на возврат НДФЛ

- Реквизиты банковского счета

- Лично в отделении ФНС

- Через личный кабинет на сайте nalog.ru

- В МФЦ (в некоторых регионах)

- Заказным письмом по почте

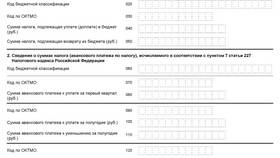

| Этап | Сроки |

| Камеральная проверка | До 3 месяцев с даты подачи |

| Принятие решения | 10 дней после проверки |

| Перечисление денег | До 1 месяца после решения |

- Перечисление на банковский счет

- Через кассу налоговой (в исключительных случаях)

- Через работодателя (уменьшение НДФЛ с зарплаты)

- Неполный пакет документов

- Ошибки в расчетах суммы вычета

- Пропуск сроков подачи декларации

- Неправильное заполнение реквизитов для перевода

- Подача за неотчетный период

- Проверяйте правильность заполнения декларации

- Сохраняйте копии всех поданных документов

- Отслеживайте статус проверки в личном кабинете

- Консультируйтесь в ИФНС при сложных случаях

Возврат НДФЛ за год требует внимательного подхода к сбору документов и заполнению декларации. При соблюдении всех требований налогоплательщик может вернуть уплаченный подоходный налог в установленные сроки.